Maersk se prepara para una guerra de precios entre los grandes armadores

noviembre 6, 2023

Escrito por: Redacción Logística 360

La danesa ha apostado por la reducción de costes y ya ha anunciado un tijeretazo de al menos 10.000 empleos, con lo que espera ahorrar 600 millones de dólares, situando su plantilla por debajo de los 100.000 trabajadores.

El consejero delegado de la multinacional danesa Maersk, Vincent Clerc, vislumbra una guerra de precios a la vuelta de la esquina entre los grandes armadores internacionales de transporte de contenedores debido al exceso de capacidad, la caída de los fletes y el estancamiento de la demanda a raíz de la atonía de la economía mundial.

“Si nos fijamos en la evolución de los fletes desde el año pasado, vemos que bajan mucho, y esto se debe a que las navieras se están socavando mutuamente, tirando los precios, porque no hay volúmenes para llenar los buques”, ha declarado Clerc en la rueda de prensa celebrada en Copenhague tras la publicación del informe del tercer trimestre de la compañía.

“Hay demasiados buques entrando en servicio y no hay expectativas de que la demanda se corresponda con el número de barcos nuevos. Es muy posible que entremos en un mercado en el que haya un exceso de oferta de portacontenedores durante dos o tres años”, ha estimado el primer ejecutivo de la segunda naviera más grande del mundo, con una flota de 679 buques para 4,1 millones de teus. Si además se mantiene la drástica caída de los fletes, “la situación podría desembocar en una guerra de precios”, ha afirmado.

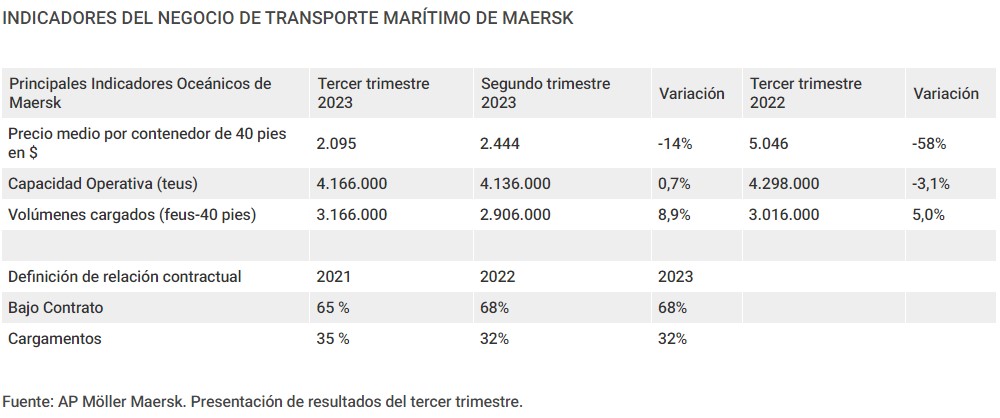

De hecho, la propia Maersk se ha visto obligada a bajar sus precios. Según el informe del tercer trimestre, el armador ha transportado el 5% más de contenedores de 40 pies (feus), hasta alcanzar los 3,16 millones, frente al mismo periodo del año anterior. Por el contrario, el precio medio del flete se ha desplomado el 58%, pasando de los 5.046 dólares/feu a los 2.095 dólares/feu. “Los fletes han vuelto a los niveles anteriores al Covid, y en algunos casos incluso son más bajos. Si no participas en este juego, el resultado es muy sencillo: tu barco va vacío y el nuestro no”, ha añadido Clerc.

La carrera por llenar las bodegas de los portacontenedores bajando los precios podría ser “bastante destructiva”, a menos que “alcancemos algo que sea realmente el valor justo” del servicio prestado. No obstante, según ha reconocido el primer ejecutivo de Maersk, “cualquier otra cosa que no sea lo que ha ocurrido en los últimos 12 meses hubiese sido muy extraño”.

El cuadro de Xeneta que ilustra esta información da una visión precisa de la magnitud de la debacle a la que se enfrentan los armadores de línea después de haber obtenido beneficios históricos y milmillonarios en los dos últimos ejercicios. Por ejemplo, el grupo con sede en Copenhague se embolsó unas ganancias netas de 16.912 millones en 2021 y 28.021 millones en 2022. Sin embargo, en el tercer trimestre de este año, su división de transporte marítimo, donde está el meollo de su negocio y la gallina de los huevos de oro de la pandemia, ha entrado en números rojos. Su resultado de explotación (Ebit) se ha saldado con unas pérdidas de 27 millones de dólares frente a los 8.700 millones del mismo periodo de 2022.

La alerta de Clerc se produce en un momento en el que el negocio se enfrenta a nuevas variables. Por un parte, está la decisión de Bruselas de finiquitar a partir de abril de 2024 los privilegios de que disfrutan las alianzas navieras a la hora de competir. Por otra parte, el divorcio ya en trámite de la ítalo-suiza MSC, la primera naviera del mundo con un capacidad de más cinco millones de teus, y Maersk en el seno de la agrupación 2M, que será efectivo en enero de 2025. Ambos movimientos son de calado.

De hecho, no son pocos los analistas que opinan que servirán para precipitar la batalla de precios anticipada por Clerc o, cuando menos, para acelerar “el retorno a un modelo de negocio basado en mantener la cuota de mercado a bajo coste”, que caracterizó al sector en la década posterior a la crisis financiera y hasta la pandemia de 2020.

En este contexto, la danesa ha apostado por la reducción de costes y ya ha anunciado un tijeretazo de al menos 10.000 empleos, con lo que espera ahorrar 600 millones de dólares, situando su plantilla por debajo de los 100.000 trabajadores. Maersk, que se ha dejado 45 puntos de capitalización bursátil en los últimos 18 meses cayendo desde los 52.600 a los 28.600 millones de dolares, también ha modificado sus proyecciones para 2023. Estima que el comercio mundial de contenedores disminuirá entre un 0,5% y un 2% este año. Su predicción anterior cuantificaba la contracción entre el 1% y un 4%.

Asimismo, ha modificado a la baja la previsión de beneficios para 2023, situándolos “en el extremo inferior” de las horquillas ya comunicadas, que oscilan entre los 9.500 y 11.000 millones para el Ebitda (beneficio antes de intereses, impuestos y amortización) y entre los 3.500 y 5.000 millones para el resultado de explotación.

¿Tiene la cartera de nuevas construcciones de Maersk una ‘agenda oculta’?

Los analistas de Goldman Sachs ya advirtieron el mes pasado que “la desaceleración de la industria será más profunda y prolongada de lo que espera el mercado”. El gran problema es “un exceso de capacidad en la mayoría de las regiones” y “ningún repunte notable en el reciclaje o la inactividad de buques”, en palabras del consejero delegado de Maersk, Vincent Clerc. El mensaje va dirigido a sus principales competidores, que han apostado por aumentar agresivamente su cartera de nuevos buques que recibirán en los próximos tres o cuatro años. Por el contrario, sobre el papel, la danesa se ha mostrado conservadora en este capítulo y más activa en su estrategia de convertirse en un integrador que controle la cadena de suministro de un extremo a otro.

Según datos de Alphaliner, Maersk tiene en cartera 33 portacontenedores, poco más de 400.000 teus, lo que supone un índice de renovación de apenas diez puntos sobre su flota actual. En principio, la número dos del mundo tiene la cartera de pedidos más pequeña entre los diez principales armadores de transporte de contenedores. Por su parte, MSC tiene contratada la construcción de 126 portacontenedores (1,5 millones de teus), con una tasa de reposición de casi 30 puntos.

Por su parte, la Ocean Alliance, integrada por la francesa CMA CGM, la taiwanesa Evergreen y las chinas Cosco Shipping Lines y Orient Overseas Container Line (OOCL), tiene una cartera combinada de casi 2,38 millones de teus para recibir entre 2024 y 2028. Con una cuota de mercado del 34% en los tráficos Asia-Europa, en la cartera de la Ocean Alliance destacan 36 portacontenedores de 24.000 teus que están destinados a las citadas rutas.

No obstante, la danesa “está guardando silencio sobre cualquier compromiso a largo plazo para fletar nuevos buques a terceros”, según los analistas de Alphaliner. La consultora con sede en París reveló a principios de año que el armador de Copenhague “estaba detrás de una serie de buques de 5.900 teus y propulsión convencional, que están construyendo los astilleros de la firma japonesa Imabari en Marugame e Hiroshima”.

Algunas fuentes del sector “también vinculan a Maersk con dos series de cuatro barcos de 5.900 teus propulsados por metanol que los astilleros del grupo Tsuneishi en China (cuatro unidades) y Japón (otras cuatro) entregarán antes de 2026”, añade Alphaliner en su informe del pasado 24 de octubre. Maersk también ha adquirido una serie de buques de 14.000 teus y propulsión convencional, cuya entrega está prevista a partir de 2024. El primero de estos portacontenedores se está construyendo en las gradas de la japonesa JMU Kure y podría entregarse en el primer trimestre.

“Maersk probablemente fletará los buques a largo plazo, en lugar de disponer de ellos en propiedad. Con estos nuevos barcos, donde destaca la ausencia de nuevos pedidos de megamax (24.000 teus), el armador indica que ha identificado la clase submegamax, de entre 14.000 y 17.000 teus, como su portacontenedores tipo preferido de línea, especialmente para un escenario posterior a la disolución de la 2M en 2025”, concluye Alphaliner.

Fuente: El Mercantil